十年不遇的“极寒”年

受宏观经济和地域政治动荡的影响,2016年全球科技行业初次公开发行 (IPO) 的数量为53起,跌落至十年内的最低点,其中纳斯达克17起,深圳10起;平均融资额也低至1.65亿美元,与近年最低的2010年持平;从2015年到2016年,IPO的数量和总融资额上各下降了42%和68%。

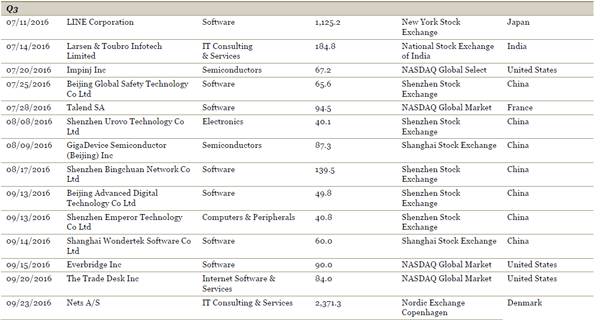

不过,值得注意的是2016年下半年,有29起科技企业IPO,共获得约65亿美元融资,环比分别上涨21%和195%。只有两只独角兽(Nets和Line)在2016年,都是第三季度,进行了IPO。考虑到特朗普的税收政策改革、经济周期、科技市场被压抑的IPO需求,普华永道(美国)全球科技主管Raman Chitkara认为2017年IPO将会回暖。

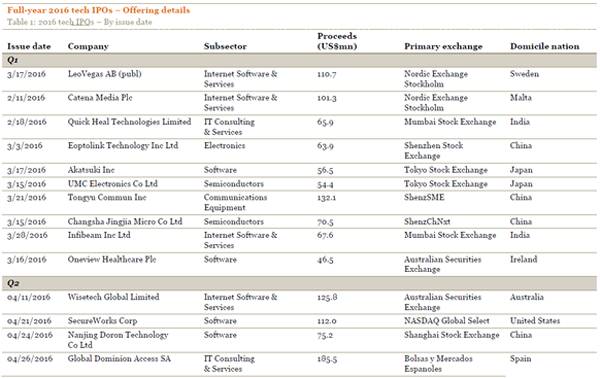

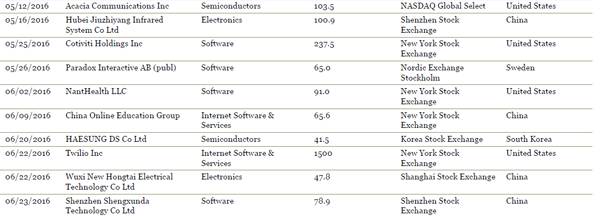

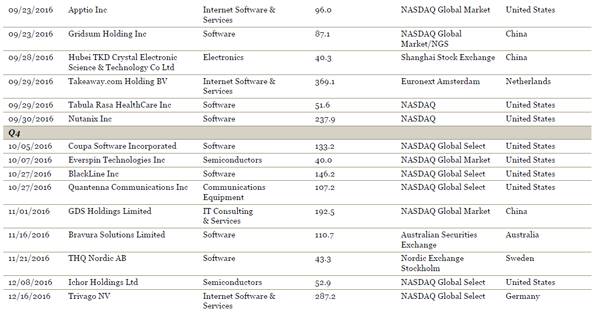

2016年共有53家科技公司IPO,如下:

三个维度分析

地域因素

2016年中国有18起科技IPO,总收益14亿美元,比2015年减少了12起,主要原因在于经济放缓、外汇波动以及监管变严,美图公司(42亿元)和中国电影股份有限公司(41.66亿元)为2016年下半年最大的TMT行业IPO;其次是美国,16起,18亿美元,比2015年减少7起。

在2016年第四季度,中国只有一个融资额1.93亿美元的科技板块IPO,然而,规模低于4000万美元的小型IPO的数量正在增加。2016年11月,中国证券监督管理委员会(CSRC) 发表了加快批准企业首次公开发行的政策,预计将会有更多的新兴科技企业被批准,并于2017年上市。

欧洲有10起科技IPO,总融资额达到了37亿美元,比2015年增加了16%,即便受难民危机、英国退欧等事件的影响依旧稳健。八个欧洲国家有科技公司公开上市,出了一家2016年最大IPO贡献创企:Nets(丹麦数字支付服务,24亿美元)。英国由于退欧,去年没有科技公司进行IPO。亚洲IPO主要贡献除了中国,来自日本,出了去年第二大IPO:Line(通讯App,11亿美元)。

值得注意的是,由于主流国家政治经济局面的不稳定因素,2016年很多科技创企选择在自己国家的证券交易所上市,比如Nets就选择了哥本哈根的OMX。

行业领域

由于独角兽的缺席,2016年IPO的平均收益仅16500万美元。其中,首次公开发行互联网软件与服务(IS&S)类公司有32家,募得47亿美元,依旧是科技IPO的主要领域,但比2015年减少了24起,近150亿美元,比2014年减少了50起,近360亿美元。

半导体行业(8起)是交易量第二的科技行业,但总交易金额(5亿美元)低于交易量排名第三(5起)的IT咨询和服务行业(30亿美元)。电子行业、通讯设备、计算及存储与外围设备则分别及进行了5起(2.93亿美元)、2起(2.39亿美元)、1起(4100万美元)IPO。

季度区别

2016年表现最佳的是第三季度,进行了12起IPO,募得54亿美元;第四季度是有记录以来科技IPO发展最慢的一个季度之一,仅9起,11亿美元,比第三季度(20个)下降了55%,融资额上从第三季度的54亿美元下降了79%。其中,7起选择纳斯达克,4起属于软件公司,大部分上市公司成立时间在10年左右。

第四季度IPO表现前五的是纳斯达克全球精选上市的德国互联网软件与服务公司Trivago NV(28720万美元)、纳斯达克全球市场上市的中国IT咨询和服务公司GDS控股集团(19250万美元)、纳斯达克全球精选上市的美国软件公司BlackLine Inc (14620万美元)和Coupa Software Incorporated (13320万美元),以及澳大利亚证券交易所上市的澳大利亚软件公司Bravura Solutions Limited(11070万美元)。

英途说:

2016年,是黑天鹅事件频出的一年,从开年的全球股价大跌到英国脱欧,从美国大选爆冷到韩国朴槿惠被弹劾,全球政治经济市场巨幅波动,也给科技行业造成了不小的影响。这一年,科技公司维持私营状态的时间要比之前长了三倍。越来越多创业人士意识到资本并不是万能药,避免冒进,套现渠道也不仅仅再局限于募股或收购,寻求投资的方式也变得更灵活,公共资本的重要性有所下降。而交易股价地于融资时的股价,也是很多创企对IPO保持审慎的援引之一。

报告下载:关注“英途”公众号,回复“全球科技行业IPO报告”获得下载链接

信息参考:智东西